Nach den relativ guten Zahlen zum realen Bruttoinlandsprodukt (BIP) der USA für das dritte Quartal dieses Jahres herrscht offensichtlich Einigkeit darüber, dass die USA weder in diesem noch im nächsten Jahr in eine Rezession geraten werden. Im Gegenteil, die Investmentbank Goldman Sachs prognostiziert für 2024 nicht nur ein gewisses Wirtschaftswachstum, sondern eine Beschleunigung der US-Wirtschaft und der großen Volkswirtschaften.

Nicht jeder ist so zuversichtlich und stellt diese Prognose in Frage, dass die US-Wirtschaft in den nächsten 12 Monaten eine Rezession vermeiden wird. So äußert sich der ehemalige Chef der New Yorker Federal Reserve Bank, FED, William Dudley: "Zwei Jahre lang war ich der Meinung, dass wir irgendwann eine Rezession erleben werden .... Ich war schon immer der Meinung, dass die Wahrscheinlichkeit einer Rezession dramatisch steigt, sobald die Arbeitslosenquote über einen bestimmten Wert hinaus ansteigt. Das ist jetzt die entscheidende Frage: Muss die Arbeitslosenquote auf 4,25 bis 4,5 Prozent steigen, damit die Fed ihr Ziel erreicht, die Inflation wieder auf 2 Prozent zu senken? Wenn das der Fall ist, dann ist eine harte Landung sehr wahrscheinlich.“ https://www.ft.com/content/079e1706-5118-4e7f-a0dd-e182b520deb6

Und zu dieser Thematik hat die Arbeit von Claudia Sahm, einer anderen ehemaligen Fed-Ökonomin, einige Aufmerksamkeit erregt. Claudia Sahm geht davon aus, dass eine Arbeitslosenquote, die drei Monate lang um 0,5 Prozentpunkte über dem Tiefpunkt liegt, ein sehr starker Indikator für eine Rezession der Produktion ist. "Ich habe die ganze Zeit gesagt, dass wir keine Rezession brauchen, aber wir könnten eine bekommen", betont Sahm und verweist auf die nach ihr benannten Regel:

"Ich habe die Sahm-Regel im Jahr 2019 als Auslöser für den Beginn einer Rezession entwickelt. Sie ist keine Vorhersage, sondern ein Indikator. Die Regel hat in jeder einzelnen Rezession seit den 1970er Jahren funktioniert und im Grunde genommen bei allen, die bis zum Zweiten Weltkrieg zurückreichen - sie schaltet sich nicht außerhalb von Rezessionen ein, und sie schaltet sich auch in einer Rezession nicht aus. Und sie zeigt sich früh, also ist sie sehr genau. Der Wert der Sahm-Regel lag im Oktober bei 0,3 Prozentpunkten, und obwohl er sich insbesondere in der zweiten Jahreshälfte nach oben bewegt hat, deutet dieser Wert noch nicht darauf hin, dass wir uns in einer Rezession befinden oder in eine solche eintreten werden. .... Aber es ist beunruhigend - die Arbeitslosenquote steigt an.“ https://fortune.com/2023/11/03/what-is-sahm-rule-unemployment-predictor-recession/

Selbst wenn die USA in den nächsten Quartalen einen völligen Rückgang des realen BIP vermeiden, ist es wahrscheinlich, dass die USA im nächsten Jahr eine deutliche Verlangsamung bis hin zur Stagnation erleiden werden, da die Inflation immer noch weit über dem Durchschnitt vor der Pandemie und dem eigenen Ziel der Fed von 2 % pro Jahr liegt.

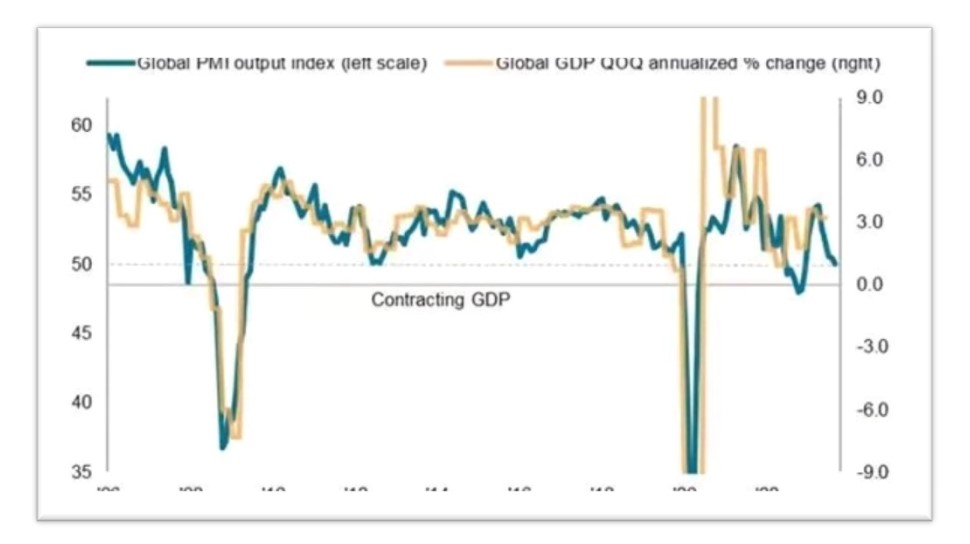

Was die übrigen großen Volkswirtschaften betrifft, so scheint eine Rezession sehr viel wahrscheinlicher. Die weltweite Wirtschaftstätigkeit kam im Oktober zum Stillstand, als der globale Einkaufsmanagerindex 50,0 erreichte. Der globale Einkaufsmanagerindex ist ein zuverlässiges Maß für die Wirtschaftstätigkeit in den Volkswirtschaften – und die 50er-Marke ist die Schwelle zwischen Expansion und Kontraktion. Der globale PMI ist seit der globalen Finanzkrise nicht mehr unter 50 gefallen.

Globales Wirtschaftswachstum und PMI

Quelle: S&P Global PMI mit J.P. Morgan, S&P Global Market Intelligence, 2023. Daten bis November 2023 einschließlich PMI-Daten bis Oktober 2023. PMI (Purchase Managers+ Index) Wert von 50 = keine Veränderung zum Vormonat.

In den wichtigsten entwickelten kapitalistischen Volkswirtschaften lag der Wert weiterhin unter 50 - was auf eine Schrumpfung hindeutet. In der Tat befinden sich viele fortgeschrittene kapitalistische Volkswirtschaften bereits in der Rezession. Die Wirtschaft der Eurozone schrumpfte im dritten Quartal. Das reale BIP sank um -0,1 % und markierte damit den ersten Rückgang seit 2020, als die Covid-19-Pandemie das Land belastete. Es sieht nach einer "technischen" Rezession aus - zwei aufeinanderfolgende vierteljährliche Rückgänge, da auch das vierte Quartal eine Schrumpfung aufweisen könnte. Schweden schrumpft, Kanada schrumpft, und die jüngsten Zahlen für UK zeigen, dass die Wirtschaft auf eine Rezession zusteuert. Das reale BIP stagnierte im dritten Quartal und das vierte Quartal hat sehr schwach begonnen. Die Bank of England prognostiziert nun fünf Quartale mit bestenfalls Nullwachstum. Und das reale BIP-Wachstum liegt immer noch weit unter den Wachstumstrends von vor der Globalen Finanzkrise.

Selbst wenn die großen Volkswirtschaften im Jahr 2024 keinen Rückgang bei Produktion, Investitionen und Beschäftigung erleiden, sind die Aussichten für den Rest dieses Jahrzehnts nicht gut. In einem Bericht über die G20-Volkswirtschaften https://www.imf.org/external/np/g20/110723.htm (das sind die 19 wichtigsten Volkswirtschaften plus die Eurozone) geht der IWF davon aus, dass sich das globale Wachstum von 3,5 Prozent im Jahr 2022 auf 3,0 Prozent im Jahr 2023 und 2,9 Prozent im Jahr 2024 abschwächen wird, und dies schließt Prognosen für ein schnelleres Wachstum in China und Indien im nächsten Jahr ein.

Besonders ausgeprägt ist die Verlangsamung in der Europäischen Union, wo das Wachstum von 3,6 Prozent im Jahr 2022 auf 0,7 Prozent in diesem Jahr zurückgehen wird. Für die meisten G-20-Schwellenländer außer Brasilien, China und Russland wird in diesem Jahr ebenfalls mit einer Verlangsamung gerechnet.

Viele der sogenannten Schwellenländer leiden unter der Schuldenkrise. Der IWF geht davon aus, dass die Kosten für den Schuldendienst wahrscheinlich stark ansteigen werden, und da viele arme Volkswirtschaften in hohem Maße von Fremdwährungskrediten abhängig sind, sind sie anfällig für einen Währungsabsturz.

Unterdessen schätzt das Welternährungsprogramm, dass im Jahr 2023 etwa 345 Millionen Menschen von Ernährungsunsicherheit betroffen sein werden - fast 200 Millionen mehr als noch Anfang 2020. "Die hohen Energiepreise, insbesondere für Erdgas, haben zu höheren Lebensmittelpreisen beigetragen und die Abhängigkeit von emissionsintensiven Brennstoffen wie Kohle verstärkt, was den grünen Übergang verzögert." (IWF).

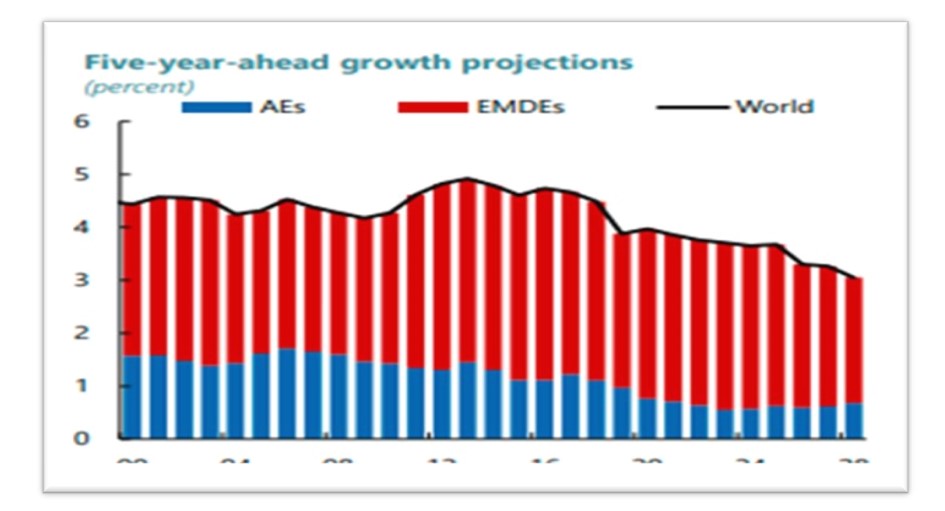

Der IWF fasst es zusammen: "Die mittelfristigen Aussichten für das globale Wachstum sind so niedrig wie seit Jahrzehnten nicht mehr. Die Fünfjahresprognosen des IWF für das globale Wachstum sind von einem Höchststand von 4,9 Prozent im Jahr 2013 auf nur noch 3,1 Prozent im Jahr 2023 gesunken, was das Tempo der Konvergenz des Lebensstandards zwischen den Schwellen- und Entwicklungsländern und den fortgeschrittenen Volkswirtschaften verringert und gleichzeitig Herausforderungen für die Schuldentragfähigkeit und Investitionen in den Klimawandel mit sich bringt."

Mittelfristiges globales Wachstum

Fünf-Jahres-Wachstums-Prognosen

Quellen: IWF, Weltwirtschaftsausblick, und IWF-Stab

Anmerkung: AEs: Advanced economies, EMDEs: Emerging Market and Developing Economies

Die vorhergesagte Variable ist das reale BIP-Wachstum. Die Jahre auf der horizontalen Achse beziehen sich auf das prognostizierte Jahr unter Verwendung des Frühjahrsjahrgangs, so dass die Prognose für 2028 auf dem Frühjahrsjahrgang 2023 basiert, usw.

Der IWF verweist auf "geldpolitische Straffung zur Eindämmung der anhaltenden Inflation" (steigende Zinssätze), "Haushaltskonsolidierung" (Kürzungen der öffentlichen Ausgaben und höhere Steuern) und das Ende dessen, was ich als "Zuckerrausch" im Aufschwung nach der Pandemie in den Jahren 2021 und 2022 bezeichnet habe.

Aber was ist das eigentliche Problem? Laut IWF sind es "die Verlangsamung des Wachstums in Schwellenländern wie China, die Folgen der Pandemie, ein schwaches Produktivitätswachstum, ein langsameres Tempo der Strukturreformen und die zunehmende Gefahr einer geoökonomischen Fragmentierung, während die demografischen Herausforderungen durch die Alterung der Bevölkerung zu einer Verlangsamung der Erwerbsbeteiligung in den fortgeschrittenen Volkswirtschaften beitragen dürften."

Ich bin sicher, dass all diese Faktoren eine Rolle spielen, aber sie sind nur oberflächliche Faktoren. Die Ursache für die Verlangsamung der Produktivität und des Welthandels sowie für die zunehmenden geopolitischen Rivalitäten ist in der Verlangsamung des Wachstums der produktiven Investitionen in den großen Volkswirtschaften zu suchen. Was das Wachstum bisher aufrechterhalten hat, waren unproduktive Investitionen in den Bereichen Finanzen, Immobilien und jetzt auch Militär. Die Investitionen in Technologie, Bildung und Produktion sind zurückgegangen. Und der Hauptgrund dafür ist die stagnierende und sogar rückläufige Tendenz der globalen Rentabilität des produktiven Kapitals in den 23 Jahren des 21.

Der IWF berichtet, dass "die Entwicklungsländer einen großen Finanzierungsbedarf haben, um ihre Entwicklungsziele zu erreichen und in den Klimaschutz zu investieren - in der Größenordnung von 3 Billionen Dollar zusätzlicher jährlicher Ausgaben bis 2030 für die aufstrebenden Marktwirtschaften (ohne China) - aber viele haben nach mehrfachen Schocks einen begrenzten politischen Spielraum".

Der IWF weist darauf hin, dass "das Kapital im Allgemeinen nicht ungehindert aus den fortgeschrittenen Volkswirtschaften in die Schwellen- und Entwicklungsländer geflossen ist, wo die Kapitalrenditen in der Regel relativ höher sind."

Die imperialistischen Länderblöcke haben die Kapitalexporte reduziert; stattdessen ziehen sie Kapital und Gewinne aus den peripheren Volkswirtschaften ab. "Trotz einer gewissen Umkehr nach der Globalen Finanz- Krise sind die Kapitalströme aus den Schwellen- und Entwicklungsländern in die fortgeschrittenen Volkswirtschaften im Jahr 2022 wieder angestiegen. Künftig könnte eine anhaltende Verschärfung der globalen Finanzbedingungen zu breit angelegten Kapitalabflüssen aus anfälligen Schwellen- und Entwicklungsländern führen.

Friendshoring" heißt das Spiel, bei dem Unternehmen aus dem so genannten globalen Norden ihre Investitionen in Länder verlagern, die ähnliche geopolitische Ansichten vertreten" und sich von ihren vermeintlichen Feinden wie China, Russland oder blockfreien Ländern fernhalten. Der Kapitalismus schafft es nicht, seine eigenen Ziele zu erreichen: ein schnelleres reales Produktionswachstum, höhere Investitionen und vor allem eine höhere Rentabilität des Kapitals zu realisieren. Der IWF fordert "Strukturreformen". Was sind diese "angebotsseitigen" Maßnahmen? Der IWF will mehr "Flexibilität auf dem Arbeitsmarkt". Das mag bedeuten, dass mehr Frauen in Jobs gelangen, aber es bedeutet auch schwächere Gewerkschaften und dass Arbeitsschutzgesetze und -rechte abgeschafft werden; im Endeffekt bedeutet es mehr Ausbeutung.

Der IWF will eine "Haushaltskonsolidierung". Das bedeutet höhere Steuern und niedrigere öffentliche Ausgaben, um die "Schuldentragfähigkeit" wiederherzustellen. Er will mehr Investitionen in saubere Energien, "um die Klimaverpflichtungen zu erfüllen". Und "eine verstärkte multilaterale Zusammenarbeit, um globale Herausforderungen zu bewältigen und eine weitere Fragmentierung zu verhindern." Angesichts der steigenden Ausgaben für die Produktion fossiler Brennstoffe und des globalen Temperaturanstiegs sind diese Vorschläge jedoch wilde, utopische Hoffnungen. Eine multilaterale Zusammenarbeit bei der "Schuldenlösung" für verschuldete arme Länder findet nicht statt, geschweige denn ein Erlass der "abscheulichen Schulden", die diesen Ländern aufgezwungen wurden.

Im Gegenteil, der IWF ist immer noch begeistert von dem, was er "finanzielle Globalisierung" nennt, die "durch die Erleichterung größerer grenzüberschreitender Kapitalströme zur wirtschaftlichen Entwicklung in der ganzen Welt beigetragen hat." Dies liegt nicht nur daran, dass ausländische Investitionen armen Ländern helfen könnten (und wir haben gesehen, dass dies zweifelhaft ist), sondern auch daran, dass "Kapitalflüsse indirekte Vorteile bringen können, indem sie die makroökonomische Politik disziplinieren" - mit anderen Worten, sie können als Erpressung benutzt werden, um nationale Regierungen davon abzuhalten, Maßnahmen zu ergreifen, um die "finanzielle Globalisierung" zu stoppen.

In der Tat räumt der IWF ein, dass "trotz der entscheidenden Vorteile der finanziellen Globalisierung, diese die Länder auch bestimmten Risiken aussetzt, insbesondere in Krisenzeiten. Kapitalströme können den Aufbau von systemischen Anfälligkeiten in Form von Währungs- und Laufzeitinkongruenzen fördern. Übermäßige Volatilität der Kapitalströme und Anfälligkeit für plötzliche Stopps und Umkehrungen können in Ländern mit schwacher geldpolitischer Glaubwürdigkeit besonders schwerwiegend sein. Eine stärkere Integration in die globalen Finanzmärkte setzt eine Volkswirtschaft auch den Spillover-Effekten des globalen Finanzzyklus aus, was die Wirksamkeit der Geldpolitik beeinträchtigen kann, da die politischen Entscheidungsträger die Kontrolle über die inländischen Zinssätze verlieren." Ganz genau! Fragen Sie Afrika, Lateinamerika und Südasien.

Eine weitere "Reform", die der IWF zur Ankurbelung des kapitalistischen Wachstums befürwortet, besteht darin, "Ineffizienzen im Zusammenhang mit staatlichen Unternehmen" zu verringern (d. h. zu privatisieren), "regulatorische Hindernisse für den Markteintritt zu senken" (weniger Regulierung und Handelshemmnisse) und den "Zugang zu Finanzmitteln zur Förderung der Unternehmensdynamik" zu verbessern (die Banken sollen regieren).

Bei der Reform des Klimawandels geht es dem IWF um die Bepreisung von Kohlendioxid, eine Marktlösung zur Verringerung der Emissionen, die bisher völlig versagt hat. Der IWF hofft auf eine "sorgfältige internationale Koordination und die Berücksichtigung internationaler Spillover-Effekte". Aber warten Sie nicht auf irgendetwas von der kommenden internationalen Klimakonferenz COP28. Dubai.[1]

[1] Auf der jährlichen Klimakonferenz der Vereinten Nationen (UN), die auch als "Konferenz der Vertragsparteien" oder "COP" bezeichnet wird, kommen Staats- und Regierungschefs, Minister und Verhandlungsführer aus aller Welt zusammen, um sich über den Umgang mit dem Klimawandel zu einigen.