Die Entscheidung des Geldpolitischen Ausschusses der US-Notenbank Mitte September dieses Jahres, den „Leitzins“ zu senken, war die erste seit 2020.

Die Fed scheint davon auszugehen, dass der „Krieg gegen die Inflation“ vorbei ist, aber der Umfang der Senkung fällt auffällig hoch aus.

In den letzten Jahren nach dem Ende des pandemiebedingten Einbruchs war der Leitzins sehr stark gestiegen, von fast null im Jahr 2021 auf 5,5 % im Jahr 2023.

Der Leitzins dient als Untergrenze für alle Zinssätze für die Kreditaufnahme von Haushalten für Hypotheken und Verbraucherkredite sowie für Unternehmen für Kredite und Anleihepreise in den USA.

Aber nicht nur in den USA. Die Unternehmen und Regierungen der Welt leihen sich Geld hauptsächlich in Dollar.

Der Leitzins der Fed wirkt sich also indirekt auf die Kreditzinsen in allen Ländern aus, insbesondere in den Ländern mit hohen Schulden im globalen Süden. Der hoheZinssatz der Fed hat die Schuldenlast für die ärmsten Länder in die Höhe getrieben, von denen sich viele in einer "Schuldenkrise" befinden und einige sogar ihre Zahlung einstellen.

Der Fed-Ausschuss beschloss, den Leitzins um 50 Basispunkte (0,5 %) zu senken, nicht um 25 Basispunkte, wie es üblich ist. Dies impliziert zwei Dinge: eines ist rosig und eines nicht so rosig. Es deutet darauf hin, dass die Fed zuversichtlich ist, dass die Inflationsrate in den USA weiter in Richtung des politischen Ziels von 2 % pro Jahr sinken wird. Die Fed misst die Inflation anhand der Preisentwicklung bei den privaten Konsumausgaben (PCE), und die PCE-Rate ist jetzt auf 2,3 % gesunken. Die Fed geht davon aus, dass diese Rate bis 2026 (also noch etwa zwei Jahre entfernt) auf das Ziel von 2 % fallen wird.

Es deutet aber auch darauf hin, dass die US-Wirtschaft deutliche Anzeichen einer Verlangsamung aufweist. Das reale BIP-Wachstum lag im ersten Halbjahr 2024 bei durchschnittlich etwa 2,2 %. Diese Wachstumsrate wird sich jedoch voraussichtlich im gerade zu Ende gehenden dritten Quartal verlangsamen. Die Prognose der Federal Reserve von St. Louis liegt für dieses Quartal bei 1,6 %, während die Prognose der Federal Reserve von Atlanta mit 2,9 % höher ausfällt. Der US-amerikanische Fertigungssektor befindet sich trotz des Baubooms im Bereich der KI-Infrastruktur weiterhin in einer Flaute.

Die Arbeitslosenquote ist auf ein Niveau gestiegen, was einigen Indikatoren zufolge auf eine bevorstehende Rezession hindeutet.

Darüber hinaus wird die Inflation durch die Verwendung der PCE-Inflation stark unterschätzt. Der Hauptgrund für den Anstieg der Inflation seit 2022 ist der Anstieg der Energie- und Lebensmittelpreise, der durch die Unterbrechungen in den internationalen Lieferketten nach der Pandemie und das schlechte Produktivitätswachstum, d. h. den Angebotsfaktor, verursacht wurde. Er war nicht auf „übermäßige“ Staatsausgaben oder „übermäßige“ Lohnerhöhungen, d. h. auf Nachfragefaktoren, zurückzuführen.

Die Belege dafür aus vielen Studien sind überwältigend. überwältigend.

Der Rückgang der „Schlagzeilen“-Inflationsrate ist hauptsächlich auf einen Rückgang der steigenden Energie- und Lebensmittelpreise zurückzuführen. Dahinter ist die Kerninflation bei den Preisen nicht annähernd so stark zurückgegangen. Die Kerninflation bei den privaten Konsumausgaben liegt in den USA immer noch bei etwa 2,6 % pro Jahr. Und wenn verschiedene Komponenten der Haushaltsausgaben (Versicherungen, Hypotheken usw.) ordnungsgemäß in den Inflationskorb aufgenommen würden, würde dies ein anderes Bild ergeben und die Inflationsrate um mehrere Punkte höher ausfallen als bei der PCE-Messung.

Die geldpolitischen Maßnahmen der Fed haben den Anstieg der Inflation nicht aufgehalten und hatten wenig damit zu tun, dass sie anschließend gesunken ist.

Dennoch behauptet die Fed, dass die Inflation durch ihre Geldpolitik eingedämmt wurde und vor allem, ohne einen Einbruch der Wirtschaft zu verursachen. Die Prognosen des Fed-Ausschusses gehen von einem realen BIP-Wachstum von 2 % pro Jahr, einer Inflation von 2 % und einer Arbeitslosenquote von etwa 4,4 % aus – mit anderen Worten, eine perfekte „sanfte Landung“ für die Wirtschaft; ein „Goldilocks-Szenario“ einer Wirtschaft, die weder „zu heiß“ noch „zu kalt“ ist, sondern genau richtig. Dieses Szenario wird von allen großen Mainstream-Ökonomen der großen Investmentbanken bestätigt und wird daher von der Mehrheit der Finanzinvestoren akzeptiert.

Infolgedessen erreichten die US-Aktien- und Anleihemärkte nach der Zinssenkung der Fed neue Höchststände.

Die Art und Wahrscheinlichkeit dieser sogenannten "sanften Landung" ist in einem früheren Beitrag erörtert.

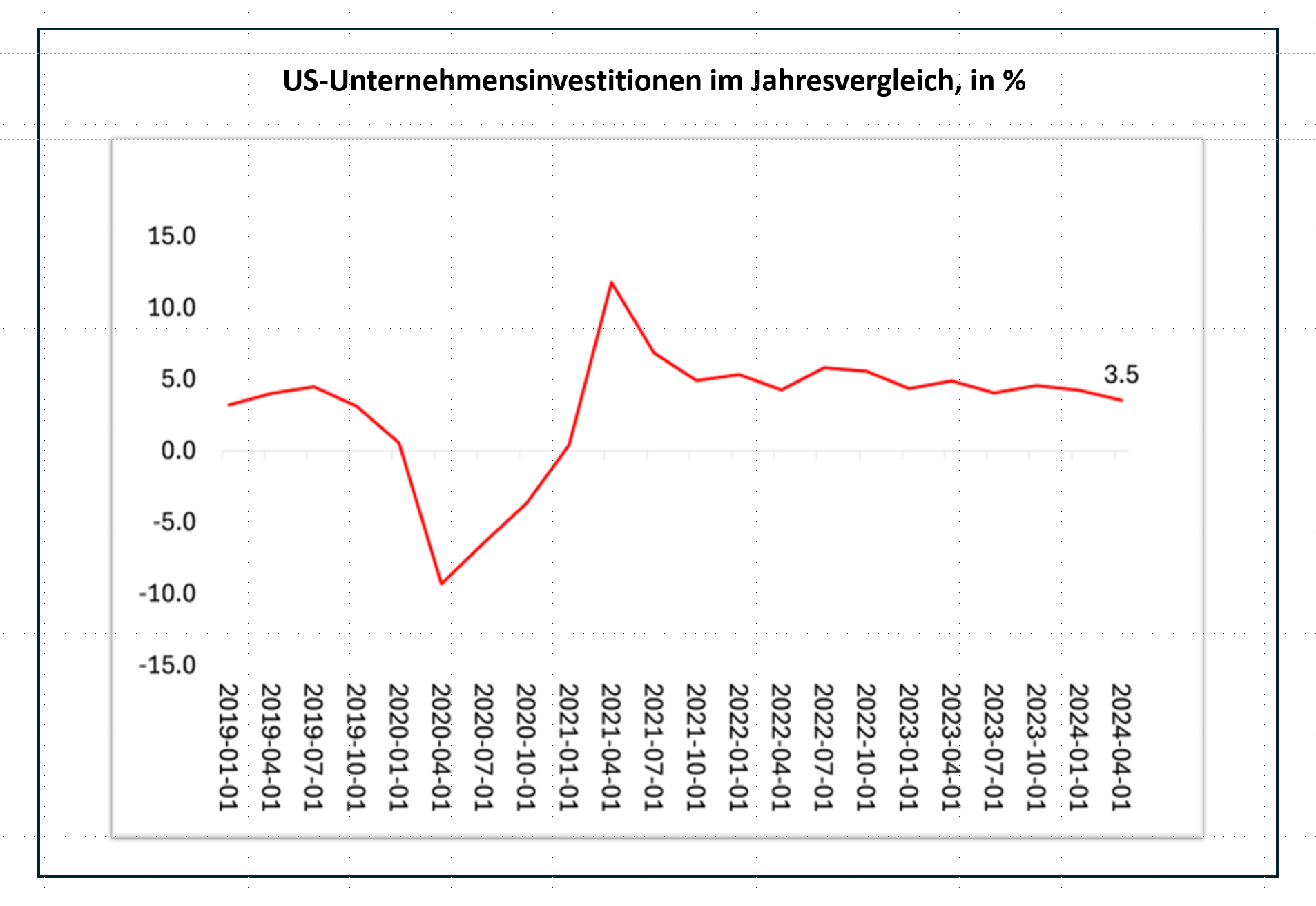

An dieser Stelle ist lediglich anzumerken, dass die US-Wirtschaft derzeit noch nicht in eine Rezession gerät. Die Unternehmensgewinne halten sich und bieten finanzielle Unterstützung für einige Investitionen, obwohl die meisten dieser Gewinne von den Mega-Tech-Unternehmen Magnificent Seven erzielt werden und die meisten Investitionen von diesen Unternehmen in KI und Chip-Infrastruktur getätigt werden, die teilweise von der Biden-Regierung Subventionen erhalten.

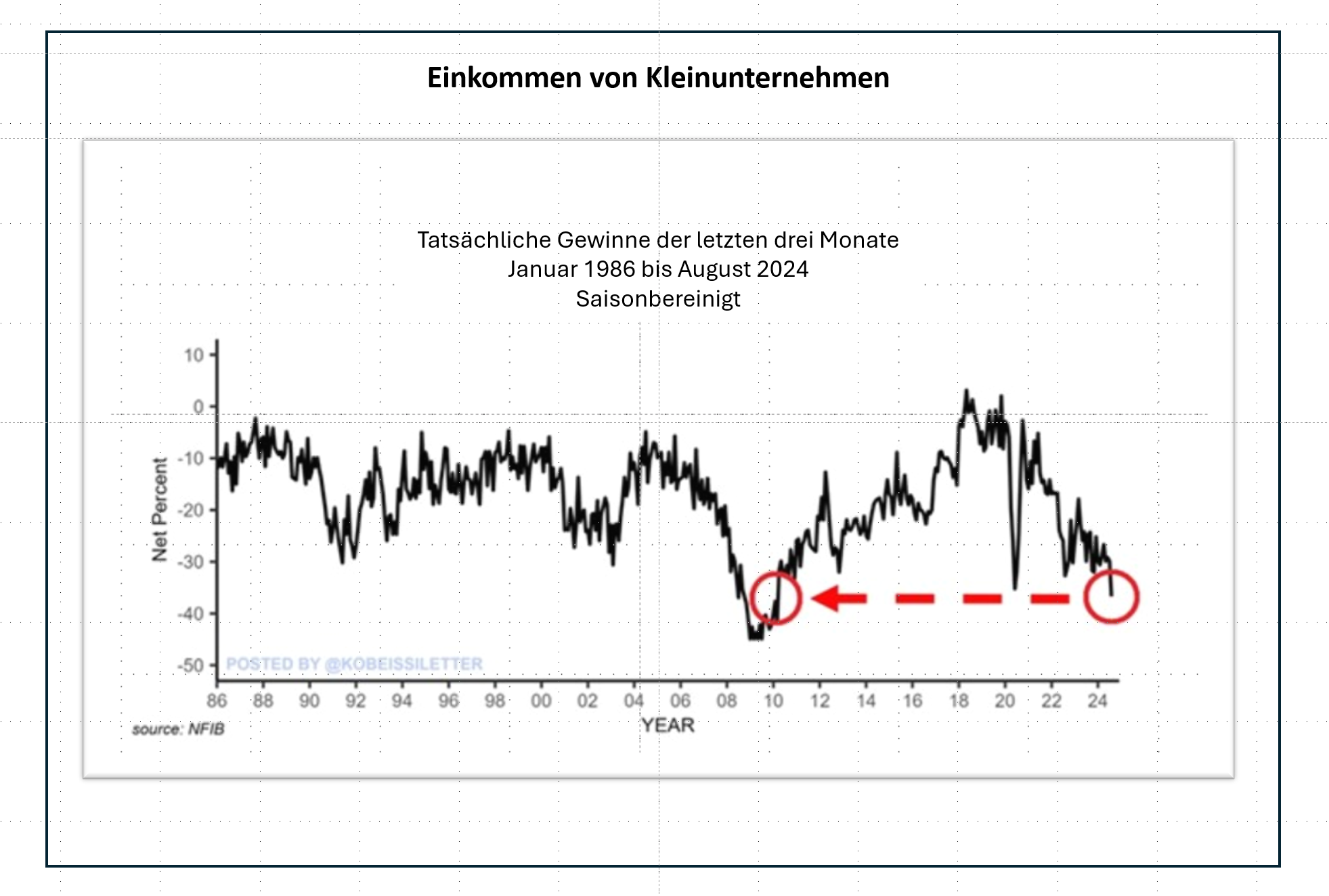

Der Großteil des US-Unternehmenssektors hat mit Problemen zu kämpfen, insbesondere kleine Unternehmen, die unter hohen Zinssätzen, einer schwachen Nachfrage nach ihren Waren und Dienstleistungen und gestiegenen Kosten für Vorleistungen und Dienstleistungen leiden.

Rund 37 % der kleinen Unternehmen in den USA mussten in den letzten drei Monaten einen Gewinnrückgang hinnehmen, der höchste Anteil seit 14 Jahren. Dies ist sogar noch schwächer als die 35 %, die während der Pandemie im Jahr 2020 verzeichnet wurden.

Kleine Unternehmen haben mit Schwierigkeiten zu kämpfen, als befände sich die Wirtschaft in einer Rezession.

Auch hier muss man das richtige Augenmaß bewahren. Finanzinvestoren mögen sich über den Beginn einer Reihe von Zinssenkungen freuen, die es billiger machen, Kredite aufzunehmen und mit „fiktivem Kapital“ zu spekulieren, aber die US-amerikanische „Realwirtschaft“ kommt kaum in Schwung.

Die Fed prognostiziert für den Rest dieses Jahrzehnts nur 2 % reales BIP pro Jahr.

Diese Rate liegt deutlich unter der durchschnittlichen Wachstumsrate vor der Großen Rezession von 2008-09 und vor der Pandemie, bedeutet aber eine viel niedrigere Rate des realen BIP pro Person, da die Bevölkerung durch Einwanderung wächst.

Und die US-Wirtschaft ist die leistungsstärkste der sieben größten kapitalistischen Volkswirtschaften (G7). Deutschland befindet sich in einer Flaute, Großbritannien, Frankreich und Italien stagnieren; Kanada und Japan stagnieren. Nur die kleineren südeuropäischen Volkswirtschaften in Europa schneiden besser ab, und das von einem sehr niedrigen Niveau aus. Was die sogenannten „Schwellenländer“ des globalen Südens betrifft, so befindet sich Südafrika in einer Flaute, Brasilien kommt nur langsam voran und Russland wächst nur als „Kriegswirtschaft“, während auch in den schnell wachsenden Volkswirtschaften Chinas und Indiens Anzeichen einer Verlangsamung zu erkennen sind.

Die Zinssenkungen der Fed werden nichts an diesen Trends ändern.