Unter Inflation verstehen wir die durchschnittliche Preisänderung von Konsumgütern für den privaten Verbrauch (Verbrauchsgüter wie Nahrungsmittel und Gebrauchsgüter wie Möbel und Autos). Preis- und Kursänderungen von Finanzanlagen oder von Investitionsgütern (Maschinen, ganze Betriebe, Gebäude, Grundstücke) sind ein anderes Thema, sind nicht in der Konsumgüterinflation erfasst. Private Wohnhäuser, auch Eigentumswohnungen, gehören zu den Investitionsgütern. Der aktuelle Inflationswert vom August liegt bei 7,9 %. Um 7,9 % haben sich von August 2021 bis August 2022 die Preise der in Deutschland verkauften Konsumgüter erhöht – im gewichteten Durchschnitt, das heißt, häufig gekaufte und umsatzstarke Güter (Bier und Autos) beeinflussen die Inflationsrate mehr als selten gekaufte (Radiergummis und Fußmatten). Für die kommenden Monate wird generell ein Anstieg der Inflationsrate auf 10 % oder noch mehr erwartet (Preisdämpfungsmaßnahmen wie das 9-Euro-Ticket und der Tankrabatt liefen aus), ein Wert, der in den letzten 60 Jahren noch nie erreicht wurde. Vor einiger Zeit ging die Meldung durch die Medien, der Sparkassenpräsident Schleweis erwarte, dass künftig bis zu 60 % aller deutschen Haushalte ihr komplettes Einkommen benötigen werden, um ihren Lebensstandard bei den gestiegenen Preisen aufrecht zu erhalten. Oder dass sie sich sogar zusätzlich verschulden müssen. Vor dem Hochschnellen der Inflation waren “nur“ 15 % aller Haushalte nicht in der Lage, ihren Konsum alleine aus ihrem verfügbaren Einkommen zu bezahlen. Die sehr viel schwieriger gewordene finanzielle Lage macht sich, natürlich, auch bei der Neu-Anlage von Ersparnissen bemerkbar: Während im ersten Halbjahr 2021 den Sparkassen noch 25 Mrd. Euro neu zuflossen, sank dieser Wert 2022 um 98 % auf 0,6 Mrd. Euro. Sparfähigkeit in den Einkommensgruppen - bisher Ich gehe aus von der Einkommens- und Verbrauchsstichprobe EVS des Statistischen Bundesamtes. Diese sehr aufwendige Statistik über die Einkommensbestandteile und die Konsumgüterstruktur einer Vielzahl von Einkommensgruppen wird alle 5 Jahre erstellt, die letzte in 2018, dem vorletzten Jahr vor der Pandemie. Die folgenden Berechnungen gehen davon aus, dass die grundsätzliche Struktur von Einkommen und Verbrauch seither gleich geblieben ist.

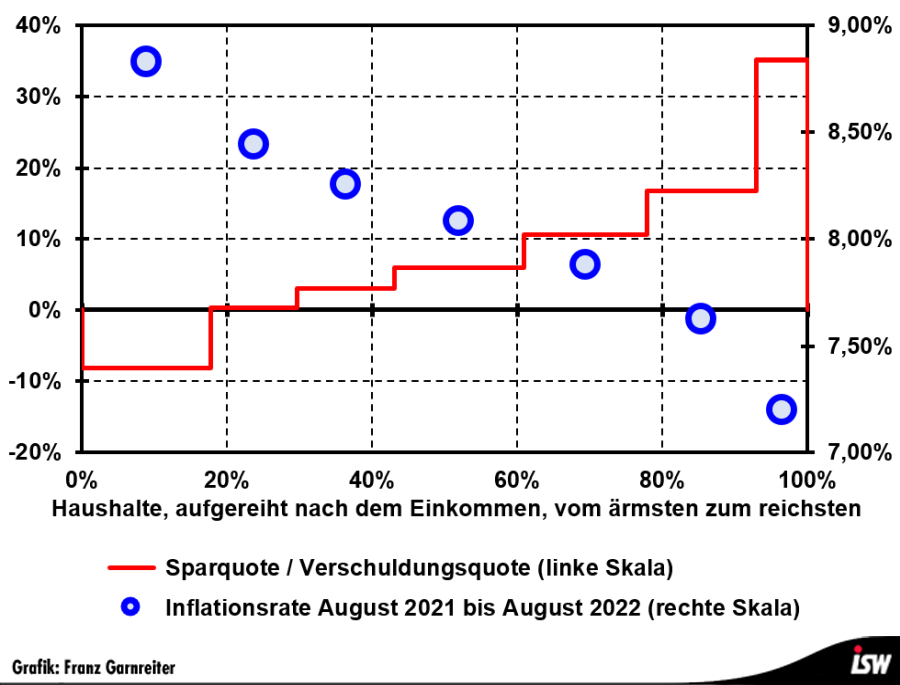

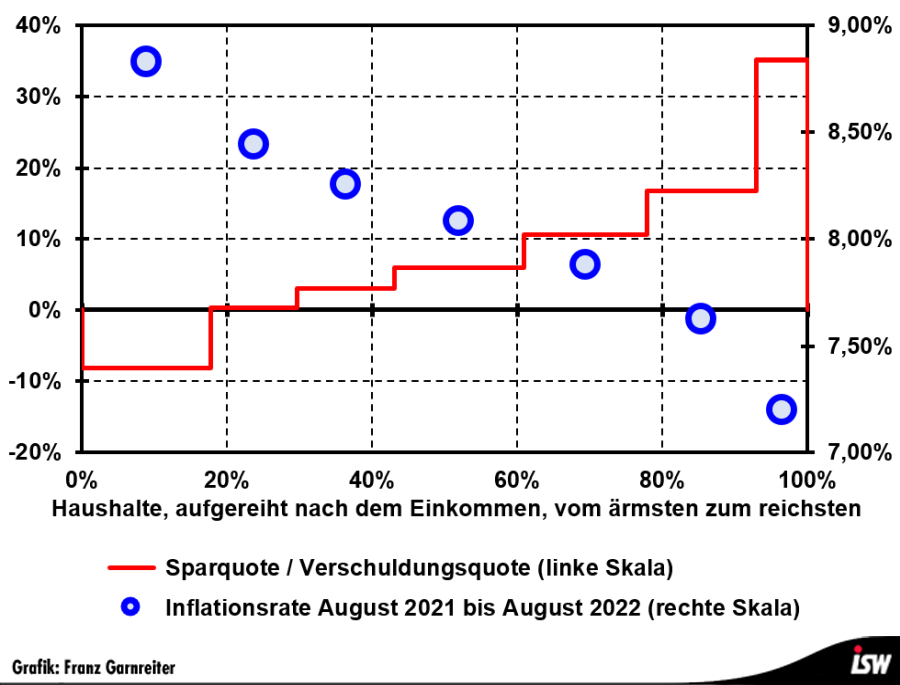

Grafik 1: Sparquoten und Inflationsraten in den einzelnen Einkommensgruppen

Gruppierung der Haushalte nach dem monatlichen Haushaltsnettoeinkommen von 2018, aufsteigend von der ärmsten zur reichsten Gruppe

| Haushalts-Einkommensgruppe (2018) | Anteil an allen Haus-halten | Gruppenbezogene Inflationsrate August 2022 | Sparquote vor Inflation (Grafik 2.1) | Sparquote nach Inflation (Grafik 2.3) | Differenz der Sparquoten vorher/nachher |

| Alle Haushalte, davon: | 7,9 % | 14,5 % | 8,7 % | - 5,7 % | |

| unter 1500 Euro | 17,8 % | 8,8 % | - 8,1 % | - 17,2 % | - 9,1 % |

| 1500 bis 2000 Euro | 11,8 % | 8,4 % | 0,3 % | - 7,4 % | - 7,7 % |

| 2000 bis 2600 Euro | 13,5 % | 8,3 % | 3,0 % | - 4,1 % | - 7,1 % |

| 2600 bis 3600 Euro | 17,8 % | 8,1 % | 5,9 % | - 0,7 % | - 6,6 % |

| 3600 bis 5000 Euro | 17,0 % | 7,9 % | 10,6 % | 4,7 % | - 5,9 % |

| 5000 bis 7500 Euro | 15,1 % | 7,6 % | 16,8 % | 11,6 % | - 5,2 % |

| mehr als 7500 Euro | 7,1 % | 7,2 % | 35,2 % | 31,5 % | - 3,7 % |

| Quelle: Statistisches Bundesamt, EVS. – Dass., Verbraucherpreise. | |||||

In der Grafik 1 stellt zunächst die treppenförmige rote Kurve die sogenannte Ersparnis in den einzelnen Einkommensgruppen dar. Ersparnis ist dabei die Differenz zwischen Vermögensänderung und Schuldenänderung, also die Änderung des Nettovermögens. In dieser Grafik habe ich das als Sparquote in Form einer Prozentzahl ausgedrückt: Wie hoch ist diese Ersparnis in Prozent des verfügbaren Einkommens (das ist das Nettoeinkommen plus, in geringem Maße, Sonstiges wie Verkäufe auf Ebay). Für die meisten Gruppen ist dieser Wert positiv: Sie können von ihrem laufenden Einkommen einen bestimmten Betrag zurücklegen: sie sparen für Bedarfs-Notfälle, legen die Ersparnisse letztlich am Kapitalmarkt an und generieren Vermögenseinkommen. Wie nicht anders zu erwarten, sparen Bezieher von hohen Einkommen einen höheren Anteil ihres Einkommens. Sie verbrauchen zwar, in Euro gerechnet, ein Mehrfaches an Konsumgütern im Vergleich zu ärmeren Haushalten, aber ihr Einkommen ist um ein noch größeres Vielfaches höher als das der Ärmeren. Die monatliche Ersparnis in der höchsten Einkommensgruppe (mehr als 7.500 Euro monatlich) lag 2018 pro Haushalt bei 3.920 Euro, mehr als das 20-fache der monatlichen Ersparnis von 185 Euro in der mittleren Haushaltsgruppe (2.600 bis 3.600 Euro) [1]). Dabei sind auch diese 185 Euro noch hoch im Vergleich zu den 5 bzw. 71 Euro Sparfähigkeit pro Monat in der zweit- und drittärmsten Gruppe (beide zusammen immerhin ein Viertel aller Haushalte). Entgegengesetzt zum reichen Ende der EVS-Statistik 2018 stehen die Haushalte mit weniger als 1.500 Euro monatlichem Einkommen, die ihre Konsumausgaben vom laufenden Einkommen nicht bezahlen konnten und die sich daher weiter verschuldeten. Woraus besteht diese Gruppe? Darüber gibt die EVS keine Auskunft. Aufgrund von Detailangaben in der umfangreichen Statistik kann man vermuten, dass diese Gruppe zu einem wesentlichen Anteil aus alten Menschen und Rentnern besteht, die nach und nach ihre Ersparnisse auflösen und/oder von einer privaten Rentenversicherung leben (in der Statistik ist das ein angespartes Kapitalvermögen, das sukzessive aufgezehrt wird – anders als die gesetzliche Umlage-Rente, die keinen Kapitalverzehr darstellt). Darüber hinaus Studenten, die von BAFöG-Krediten leben, Menschen, die (vorübergehend) Krankengeld oder Mutterschaftsgeld / Elterngeld bekommen und zusätzlich ihre Ersparnisse beanspruchen, ähnlich auch vorübergehend arbeitslos Gewordene. Rund 18 % aller Haushalte, fast ein Fünftel, konnte 2018 ihren Lebensunterhalt nicht voll aus den eigenen Einkünften bezahlen.

Unterschiedliche Inflationsbetroffenheit in den Einkommensgruppen

Nun kommt die Inflation hinzu. Sie beträgt derzeit 7,9 % (August 2021 bis August 2022), aber das ist der Mittelwert aus einer Vielzahl von Produkten mit sehr unterschiedlichen Preissteigerungen. Der Konsumgüterverbrauch in der EVS, und auch die Inflationsstatistik, ist in rund ein Dutzend Produktgruppen differenziert: Ausgaben für Nahrungsmittel, für Bekleidung, für das Bildungswesen usw. Aktuell ist die Preissteigerung insbesondere bei Nahrungsmitteln (15,7 %) und bei Wohnen und Energie (11,5 %) weit überdurchschnittlich hoch, andererseits bei Bekleidung (2,6 %), Gesundheit 1,6 %), Verkehr (3,7 %) unterdurchschnittlich. Reiche und arme Haushalte haben typischerweise eine recht unterschiedliche Konsumstruktur. Je ärmer sie sind, desto mehr müssen die Haushalte von ihren Ausgaben anteilig für Nahrungsmittel und Wohnen verwenden. Umgekehrt steigen bei zunehmendem Einkommen die Ausgabenanteile für die vorhin genannten Produktgruppen mit relativ geringer Inflation. Man kann also als Folge der vom allgemeinen Durchschnitt abweichenden Konsumstruktur für die einzelnen Einkommensgruppen unterschiedliche Inflationsraten berechnen. Die ärmste Einkommensgruppe spürt eine Inflationsrate von 8,8 %, die reichste dagegen von 7,2 %. In der Grafik 1 ist das mit blauen Ringen gekennzeichnet. Ein vergleichbares Ergebnis errechnet auch das Böckler-Institut für Makroökonomie und Konjunkturforschung in seinem Inflationsmonitor: Danach beträgt die Inflation (im August) 6,7 % für einkommensstarke Singles und 8,8 % für einkommensschwache vierköpfige Familien. Ein weiterer Umstand, der die Einkommensgruppen unterscheidet, ist hier noch zu erwähnen: Vielverbraucher zahlen pro Einheit Verbrauch weniger als Wenigverbraucher. Das kennt man aus dem täglichen Einkauf (Groß- versus Kleinpackungen), und das wiederholt sich auch beispielsweise beim Energieverbrauch. Wie in Grafik 2 gezeigt, liegt der Preis pro Einheit Gas für Wenigverbraucher um die Hälfte höher als für Großverbraucher, beim Strom zahlen die Kleinverbraucher sogar fast das Doppelte für die kWh. Es handelt sich hier um die Preise vom zweiten Halbjahr 2021. Gegenüber dem ersten Halbjahr 2021 sind die Energiepreise für die Kleinverbraucher weitaus stärker gestiegen als für die Großverbraucher: bei Gas um 9,6 % versus 1,2 %; bei Strom um 3,3 % versus minus 1,5 %, also eine Strompreissenkung für die Größtverbraucher. Hier nur als Anmerkung: Gewerbliche Betriebe zahlen niedrigere Preise als Haushalte, und selbstverständlich findet sich auch bei ihnen diese Preisdegression, sogar noch schärfer.

Grafik 2 a und 2 b: Preisdegression bei zunehmendem Verbrauch in Haushalten (Gas und Strom, 2. Halbjahr 2021)

Insgesamt stellt sich also raus, dass die Armen, verglichen mit den Reichen, dreifach unter der Inflation leiden:

- erstens ist ihr Einkommen viel stärker der Inflation unterworfen, weil sie einen viel größeren Anteil davon für Konsumgüter ausgeben müssen,

- zweitens ist die Inflationsrate auf ihre eh schon (relativ!) viel höheren Konsumausgaben viel höher als bei den Reicheren,

- und drittens wird ihre Sparquote auch deshalb noch geschmälert, weil sie pro Verbrauchseinheit oft viel höhere Preise als die reichen Vielverbraucher zahlen müssen.

Möglicherweise hat ein Leser / eine Leserin folgende Frage: Kann es sein, dass bei 60 % der Haushalte die Inflationsrate höher als die durchschnittliche von 7,9 % liegt und nur bei 20 % aller Haushalte (den beiden obersten Stufen) darunter liegt? Aber ja, es liegt daran, dass die obersten 20 % in grober Näherung genauso viel konsumieren wie die untersten 60 % – und trotzdem noch mehr als 15mal so viel sparen können (was allerdings natürlich für die meisten Haushalte real nicht möglich ist).

Änderung der Sparfähigkeit durch die Inflation

Die Auswirkungen der Inflation auf die Sparquote (Ersparnis geteilt durch das verfügbare Einkommen) sind in Grafik 3 dargestellt. Hier ist zunächst dieselbe Treppenkurve wie in Grafik 1 aufgeführt, nämlich die Sparquote ohne Inflation, wie sie laut EVS 2018 bestand. Die blaue Treppenkurve stellt dann die veränderte Sparquote dar, wenn Umfang und Struktur der Konsumausgaben beibehalten würden, allerdings mit den inflationierten Preisen.

Grafik 3: Inflationswirkung auf die Sparquote

Hier wird deutlich, dass die eingangs zitierte Warnung des Sparkassenpräsidenten, dass die Inflation 60 % aller Haushalte an die Verschuldungsgrenze oder in eine (steigende) Verschuldung führen würde, realistisch ist und nicht einer Panikmache geschuldet. 43 % aller Haushalte (statt 18 % ohne Inflation) liegen bei inflationierten Preisen deutlich im Ersparnis-Defizit, und weitere 18 % kommen mit ihrem Einkommen gerade so über die Runden. Und deutlich wird auch: Die armen Haushalte sind sehr viel stärker betroffen: In der ärmsten Gruppe (Nettoeinkommen unter 1.500 Euro) sinkt die Sparquote – bzw. steigt die Verschuldungsquote – um mehr als 9 %; in der reichsten Gruppe (mehr als 7500 Euro Nettoeinkommen) sinkt sie um weniger als 4 %. Diese Gruppe der Reichsten (und auch die benachbarten Gruppen) kann die Inflation mit einem Achselzucken hinnehmen: die Ersparnis und die Kapitalanlagemöglichkeiten fallen halt ein bisschen geringer aus. Dagegen die unteren Gruppen, die eh schon genau rechnen müssen, um aus ihrem Einkommen noch ein bisschen Notfall-Rücklagen bilden zu können: sie stürzen durch die Inflation klar ins Einkommens-Defizit, ihnen bleibt nur, ihren Konsumumfang zu verringern.

Lohn- und Gehaltserhöhung als möglicher Inflationsausgleich?

Für Gewerkschafter und für Linke ist naheliegend: Wir brauchen ein höheres Einkommen, um den Preisanstieg zu kompensieren. Was das bewirken kann, ist in Grafik 4 dargestellt. Hier sind zunächst die gleichen Kurven wie in Grafik 3 wiederholt, also die Spar- bzw. Verschuldungsquote ohne und mit Inflation. Hinzu kommt eine weitere Kurve, die in sehr überschlägiger Berechnung die Auswirkungen einer pauschalen Erhöhung aller Bruttolohn- und Gehaltseinkommen um 8 % darstellt (entsprechend der aktuellen Tarifforderung der IG Metall).

Grafik 4: Auswirkung einer Erhöhung der Arbeitnehmereinkommen um 8 % auf die Sparquote

Das Ergebnis ist markant: Für die ärmste Haushaltsgruppe bringt eine Lohnerhöhung nur eine geringe Verbesserung, obwohl ihre Einkommenserhöhung keiner oder nur einer geringen Steuerlast unterworfen ist. Den folgenden Gruppen bringt eine Gehaltserhöhung deutlich mehr, aber eine volle Kompensation der Inflationsverluste wird noch nicht erreicht. Die Erklärung dafür ist: In den unteren Gruppen ist der Anteil des Lohn- und Gehaltseinkommens am gesamten verfügbaren Einkommen sehr niedrig, in der untersten Gruppe weit unter 50 %. Die Armen beziehen zu einem weit höheren Anteil als die Reicheren Sekundäreinkommen: Renten und Unterstützungsgelder vom Krankengeld bis BAFöG. Eigentlich erst in den obersten drei Gruppen ist das Gehaltseinkommen höher als die Konsumausgaben, dann allerdings mit zunehmender Steuerlast befrachtet. Die Sekundäreinkommen in den ärmeren Gruppen sind letztlich auch abhängig vom Gehaltsniveau. Allerdings wirken sich Lohnerhöhungen nur indirekt und zeitlich mehr oder weniger stark verzögert auf Renten, Sozialhilfe oder BAFöG aus. Als Fazit kann man hier drei Erkenntnisse festhalten:

- Für die breite Masse der Haushalte sind Einkommenserhöhungen (Lohn und Gehalt) das unmittelbarste und wirksamste Mittel, um mit den Preissteigerungen Schritt zu halten.

- Vor allem für das ärmste Fünftel der Haushalte reicht das nicht: sie brauchen spezielle Stützungsprogramme, hier muss das, was wir mal Sozialstaat nannten, tätig werden.

- Und schließlich: Angesichts dessen, dass die Inflation so klar ihren Ursprung in den Energiepreisen hat, dass die Energiekosten nicht nur mehr oder weniger so steigen wie es die allgemeine Inflation vorgibt, sondern regelrecht explodieren, müssen zielgenaue Maßnahmen für diesen Punkt installiert werden, wie insbesondere eine Preisdeckelung für den elementaren Grundbedarf an Energie.

[1]) Diese extreme Diskrepanz ist im Übrigen der zentrale Treiber für die zunehmende Vermögensungleichheit. Hohe Vermögen bringen weit höhere Renditen (also Erträge pro 1000 Euro Geldanlage) als kleine Sparguthaben oder Lebensversicherungsvermögen, und sie werden, anders als Lohneinkommen, zu annähernd 100 % gespart, also vermögenserhöhend reinvestiert (Bundesbank 2022).